Этот год стал поистине потрясением для многих, и речь не только о геополитике, но и о ситуации на криптовалютном рынке. Криптоинвесторы за год потеряли более $2 трлн. Сначала Terra/Luna, теперь – шок от FTX. Попытаюсь без паники рассказать, что на самом деле произошло, что этому предшествовало и чего можно ожидать.

Давайте начнем с того, что на рынке криптовалют редко бывает затишье, но шторм 2022-го оказался ярче большинства предыдущих. В связи с этим многие инвесторы сразу потеряли миллиарды долларов. Каждое негативное событие влекло за собой волну новых банкротств, а самым громким из них стало банкротство криптобиржи FTX.

Почему я пишу об этом? Не потому, что это ужасно само по себе, это бизнес, и в принципе невозможно, чтобы каждый развивался только успешно. Но! Эти события подрывают доверие к индустрии, которая, напомню, возникла как раз из-за утраты веры в традиционные финансовые институты после кризиса 2008-го. Одни инвесторы отреагировали на банкротства призывами к жесткому регулированию. Остальные обвиняют посредников и говорят, что недавние потрясения должны ускорить переход на децентрализованные платформы.

Экскурс в историю. Что же произошло с курсом криптовалют?

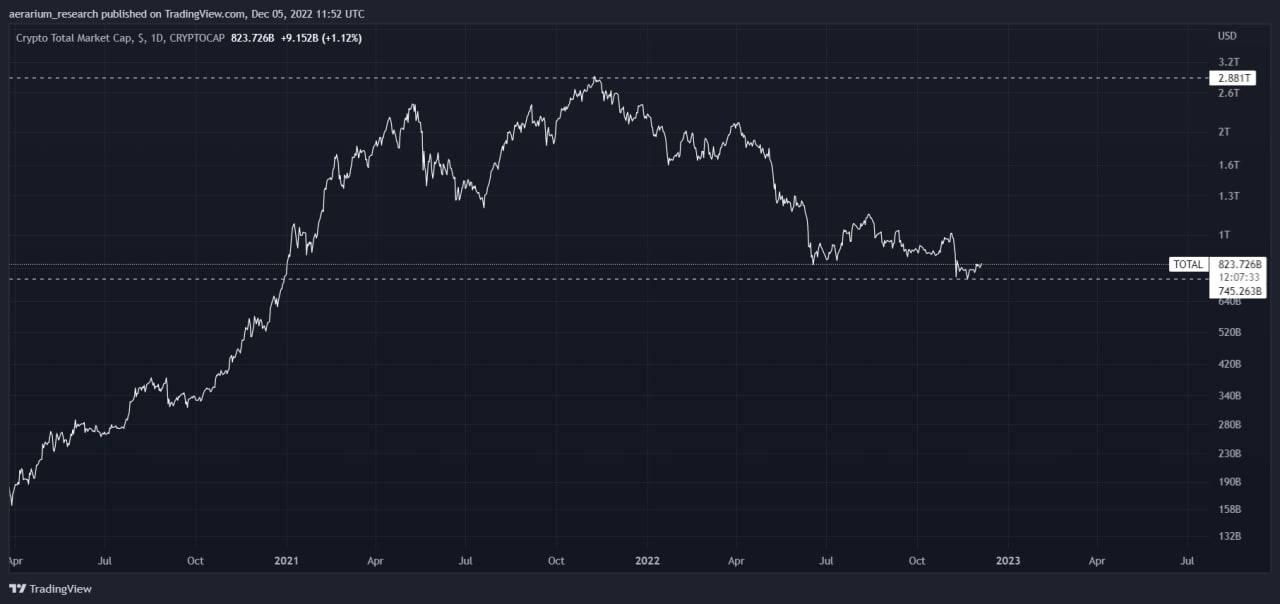

Достигнув пика в ноябре 2021-го, общая капитализация криптоактивов упала за следующие 12 месяцев на 73%. Что видим сейчас? В процентном выражении обвал оказался менее глубоким, чем во время криптозимы 2018-го (-84%). Но он сжег гораздо больше денег инвесторов – более $2 трлн.

На что я хочу обратить внимание в этой картине. Если предыдущие колебания на рынке криптовалют были вызваны проблемами внутри самой индустрии, то нынешний хаос начался с внешнего фактора. Я имею в виду всплеск инфляции и повышение процентных ставок центробанками. Это, в свою очередь, снизило аппетит инвесторов к высокорисковым активам с высокой доходностью, в частности, к криптовалютам.

Почему это важно, и что несет в себе?

Кризис на криптовалютном рынке не только лишил кого-то части инвестиций, но и разрушил убеждения многих инвесторов в том, что криптовалюты, подобно золоту, имеют статус «тихой гавани», поскольку они якобы не связаны с традиционными финансовыми активами.

Оказалось, что резкий взлет курса криптовалют в последние годы держался на шатком фундаменте: многие инвесторы брали большие ссуды и вкладывались в токены и криптопроекты, а как залог часто использовали другие криптовалюты. Эта взаимосвязь усилила эффект громких банкротств. Здесь могла бы быть моя рекомендация осмотрительности при создании инвестиционного портфеля, но не об этом сейчас речь.

Что же привело к обвалу?

Крушению криптобиржи FTX предшествовали еще несколько крупных банкротств, которые привели к тому, что инвесторы начинают терять веру во весь рынок.

«Первой ласточкой» стала уже набившая всем оскомину TerraUSD. Для привязки к доллару ее создатель До Квон использовал сложные связки с материнским токеном Luna. Далее – TerraUSD “убила” Alameda Research — компания по торговле криптовалютами, основанная в сентябре 2017 года. Внимание, кем? Правильно, Сэмом Бэнкманом-Фридом и Тарой Мак Оле. Они хотели заработать на проекте, “зашортив” Luna. Но вырыли яму сами себе, обрушив весь рынок и получив ликвидации своих же других длинных позиций.

В свою очередь, компании, инвестировавшие в связанные с TerraUSD токены и деривативы, например, Three Arrows Capital, обанкротились. По цепочке «упали» и другие компании, например, Voyager Digital, предоставившая Three Arrows большой кредит.

В чем дело с FTX

В ноябре произошло еще одно потрясение – крушение криптоимперии уже самого Сэма Бенкмана-Фрида, самого молодого миллиардера, который буквально очаровал инвесторов, журналистов и госчиновников. «Лопнула» одна из крупнейших бирж – принадлежащая ему FTX. Сейчас, когда аналитики пытаются докопаться до причин краха криптоимперии Сэма Бенкмана-Фрида, все начинают понимать, что тревожные звонки раздавались отовсюду. Но их никто не слышал (или не хотел).

История успеха Сэма Бенкмана-Фрида была почти идеальна. Всего за три года FTX выросла с нуля в компанию стоимостью $32 млрд. И теперь снова превратилась в ноль.

А за несколько дней человек, спасавший другие криптовалютные проекты и ставший лицом индустрии на отраслевых конференциях и на Капитолийском холме, потерял состояние в $15,6 млрд. А в итоге FTX обанкротилась, как я уже сказал, пытаясь выручить принадлежащую Бенкману-Фриду трейдинговую фирму Alameda Research.

Что это повлекло за собой? Что можно выделить из самых ярких событий. То, что FTX лопнула, вызвало проблемы у криптовалютного брокера Genesis – у них образовалась огромная дыра в балансе в масштабе 3 млрд долл. США. Genesis Trading - это одна из крупных частей кредитного рынка акций траста Grayscale, которая зависла с долгами для уже существующих банкротов 3AC, BlockFi и Celsius. Печально, что все они ушли в историю с деньгами клиентов. И использовали в своих цепочках схемы с прокруткой и перезалогом акций ETHE и GBTC. И, к сожалению, может потребоваться роспуск трастов Grayscale, который является крупнейшим публичным ходлером BTC в мире.

Каковы последствия кризиса?

Критики Terra (и я в их числе) заявляли, что эта платформа обречена на провал, поскольку привлекала инвесторов неприемлемо высокими процентными ставками. Все дело в том, что Terra и другие высокодоходные DeFi-проекты стали очередной реинкарнацией финансовых пирамид, где первые инвесторы получают огромный доход за счет привлечения новых участников.

Крах же FTX показал, что даже, казалось бы, надежные криптобизнесы могут иметь скрытые изъяны. Он также раскрыл опасность взаимного влияния, когда проблемы одной части индустрии неожиданно быстро распространяются на другие, вызывая огромные потери.

К сожалению, это все это может на время затормозить инвестиции в криптовалюты и снизить уровень доверия к ним.

Кто-то может сказать, что тут на помощь приходит proof of reserves - система подтверждения резервов. На первый взгляд, прекрасно, она показывает количество активов у биржи, но не показывает обязательств перед производителями. На мой взгляд,, любая биржа, дающая APY по кредитным продуктам выше 10%, играет деньгами пользователей, потому что неоткуда таким ставкам иначе появляться. Так что если видите на бирже “вкусные” годовые, 15-20-30% - знайте, что в любой момент биржа может проиграть, как FTX, и оттуда нужно бежать как можно скорее. А теперь прямо сейчас, зайдите на сайт биржи, с которой работаете, и посмотрите по какому количеству продуктов сколько APY она предлагает. А после анализа, если нужно, бегите, пока не поздно.

Что все это означает для будущего криптовалютного рынка?

Криптовалюты возникли, потому что люди не доверяли Уолл-стрит. Но ряд банкротств криптокомпаний поднимает логичный вопрос: можно ли теперь доверять криптовалютам?

Многие надеются, и я среди тех, кто питает надежды, что доверие восстановится, когда государство введет справедливое регулирование рынка. Но банкротство FTX, похоже, сорвало принятие закона о регулировании, который усиленно лоббировал Бенкман-Фрид. Против этого документа выступали некоторые владельцы DeFi-платформ, считавшие, что закон учитывает только интересы крупных централизованных бирж, в том числе FTX.

Что дальше? Если концептуально, то я из тех людей, кто видит в каждом кризисе возможность, как бы банально это ни звучало. Считаю, что эта картина научит многих взвешивать риски (хотя все из них, безусловно, взвесить нельзя) и даст почву для выработки более качественных и целесообразных аспектов регулирования.

Здравое регулирование может, в конце концов, сделать криптовалюты более стабильным активом, к которому существует доверие. При этом, пока неясно, какая часть участников отрасли пройдет строгий фейс-контроль регуляторов, и какие последствия повлечет за собой их выход с рынка.