-

Как измеряется индекс крипто-страха и жадности?

-

Как индекс страха и жадности влияет на рынок криптовалют?

-

Пример того, как работает индекс крипто-страха и жадности?

-

Рынком правят эмоции?

-

Индекс страха и жадности, как полноценный инструмент для построения прогнозов для успешной торговли и инвестирования

Рынки цифровых активов известны высокими колебаниями цен. Именно на нестабильных рынках эмоциональная составляющая имеет огромное значение.

Есть ряд эмоций, которые трейдеры переживают при торговле. Страх и жадность - главные из них. Именно они влияют на поспешные и необдуманные решения, что в итоге приводит к потере средств. Есть инструменты и техники, которые позволяют контролировать эмоции. В этой статье вы узнаете об индексе страха и жадности, как об эффективном инструменте, позволяющем сохранять спокойствие и заставлять эмоции работать на вас.

Как измеряется индекс крипто-страха и жадности?

Для расчета индекса крипто-страха и жадности эксперты собирают конкретные данные из разных источников, каждый из которых имеет разный процент влияния на общий результат. Он включает в себя следующие данные:

- Волатильность. Текущие колебания цены монеты сравниваются с исторической волатильностью цен, которая в основном представляет собой средние значения скользящей средней за 30/90 дней (MA). Если недавние колебания цен выше, чем исторические, это свидетельствует о страхе на рынке.

- Объем. Недавний объем торгов определенной криптовалютой сравнивается с ее историческими данными об объеме (в основном, со значением скользящей средней за 30/90 дней). Если текущий объем бай-инов превышает исторический, это свидетельствует о жадности или бычьих настроениях.

- Социальные сети. Упоминания в социальных сетях, таких как Twitter или Reddit, также являются источником. Чем больше положительных и бычьих постов, комментариев, хэштегов, касающихся определенной криптовалюты, появляется в социальных сетях, тем выше вероятность жадности и наоборот.

- Обзоры. Alternative.me , издатель Crypto Fear & Greed Index, проводит опросы, связанные с криптовалютой, среди различных криптосообществ. Они собирают 2-3 тысячи голосов и также учитываются при расчете индекса настроений рынка.

- Доминирование. Размер общей рыночной стоимости играет роль рычага между биткойнами и альткойнами. Доминирование BTC увеличивается, когда на рынках альткойнов наблюдается более высокий индекс страха и, следовательно, снижение цен. Напротив, когда Биткойн теряет власть, рынок обращается к другим цифровым активам как к более прибыльному варианту.

- Запросы. Ежемесячный объем запросов Google Trends, связанный с определенным цифровым активом, также работает как индикатор интереса рынка. Однако в этом случае наиболее важны ключевые слова, относящиеся к активу. Чем больше положительных запросов указывает на растущую жадность, тем более пессимистические запросы обнаруживают усиливающийся страх.

Как индекс страха и жадности влияет на рынок криптовалют?

В целом, индекс страха и жадности показывает, какие эмоции движут рынком криптовалют в конкретное время. Это нейтральный статистический инструмент, который помогает понять, ждать ли повышения котировок или обвала цен..

Жадность - одна из основных эмоций, которая оказывает сильнейшее влияние на принятие решений. Нежелание упустить прибыль является одной из наиболее распространенных проблем современных трейдеров, особенно начинающих.

Также на решения трейдеров влияет страх потерять деньги. Он запускает несколько классических моделей поведения: избегание сделок или чрезмерная реакция. В первом случае это парализует трейдеров от выхода из позиций, когда рынки падают. Они не могут до конца осознать, что уже несут убытки и остаются неактивными, что в конечном итоге приводит к гораздо большим потерям и большему ущербу.

Страх потерь также активизирует крайнюю осторожность. Трейдеры беспокоятся о возможном развороте тренда, колеблются в своих торговых стратегиях и закрывают позиции слишком рано, когда рынки еще "зеленые".

Мы обратились к экспертам чтобы узнать, что они думают о влиянии индекса страха и жадности на криптовалютный рынок.

Дмитрий Мачихин, инвестор и предприниматель в сферах FinTech/Gaming/LegalTech, считает, что соотношение страха и жадности на рынке - это один из простых и фундаментальных показателей, отражающих расклад в моменте. По мнению эксперта, этот индекс не только влияет, но и часто управляется рынком, коллективным и бессознательным: "Все продают и я продам". Однако опытные инвесторы ловят настроения и действуют от обратного.

Антон Какора, криптоинвестор, партнер блокчейн-платформы CWD.Global, считает, что полагаться на этот индикатор не стоит и приводит конкретные примеры, когда индекс страха и жадности противоречил реальной ситуации, происходящей на рынке:

"Для начала нужно понять, как работает индикатор "страха и жадности" и что в него входит. За основу инструмента можно взять самый ликвидный актив на крипто-рынке - Bitcoin (BTC). Как заверяют создатели, индекс отслеживает такие параметры, как тренд, доминация, объемы, волатильность, социальные сети и опросы. Если индекс находится ближе к 0 - это говорит о страхе на торгуемом инструменте. И наоборот, индекс ближе к отметке 100 показывает "жадность" и "перегретость".

Для примера вернемся в историю и вспомним, какие показатели отображал индекс. На период декабрь 2020 = январь 2021, когда зарождался бычий тренд, целых два месяца индикатор показывал отметку 95 и демонстрировал экстремальную "жадность", но это не помешало вырасти Bitcoin (BTC) c 18000$ до 41000$. То есть начиная от 18000$ индикатор подавал сигнал продавать инструмент, а BTC брал новые вершины.

Теперь вспомним 2018 год, период август-сентябрь - индикатор больше 2 месяцев давал сигнал, что инструмент находится в экстремальном "страхе", а на самом деле цена находилась во флэте, в диапазоне 6500$-7000$ за 1 BTC. А если мы вспомним, это верный признак для покупок, но, тем не менее, это не помешало биткоину спуститься более чем на 50 % от котировок. Отсюда следует, что полагаться на индикатор нужно как на второстепенный инструмент для принятия решений."

Александр Емельянов, аналитик Aravana Capital Management, считает, что криптовалютный индекс Crypto Fear & Greed Index скорее отображает эмоциональные настроения инвесторов и трейдеров, чем влияет на рынок. В его основе шесть параметров, учитывающих в т.ч. и поведение пользователей. Помимо объема торгов, волатильности, доминирования валюты, измеряются количество упоминаний криптовалюты в соцсетях, анализируются запросы по криптовалютам, отображаемые в Google Trend, а также опросы.

Эксперт подробно объяснил, как работает индекс.

Показатель учитывает три эмоциональных состояния трейдеров и инвесторов: страх, покой и жадность. В состоянии страха инвестор боится потерять деньги и закрывает позиции, цены снижаются. Когда спокоен инвестор, спокоен и рынок. Состояние жадности порождает желание извлечь максимум прибыли, заставляет покупать и удерживать активы, даже вопреки здравому смыслу.

Согласно рекомендациям Crypto Fear & Greed Index, приобретать криптовалюту следует, когда индекс находится в "красной" зоне (страх), а покупать - в "зеленой" (жадность). То есть идти против настроений участников рынка и совершать сделки якобы накануне разворота тренда.

Однако, Александр Емельянов считает, что на практике Crypto Fear & Greed Index слабо работает в качестве предсказателя.

"Например, биткоин довольно долго пребывал в "зеленой" позиции, сигнализируя о том, что надо продавать. Но криптовалюта росла и росла. И, наоборот, с 14 мая индекс страха находится в "красной" зоне (30 пунктов и меньше) - надо "брать" по логике разработчиков. Но на момент подготовки материала биткоин просел еще на четверть. Поэтому практической ценностью индекс почти не обладает и влияние на рынок не оказывает." - привел пример эксперт.

Татьяна Максименко, официальный представитель биржи криптовалют Garantex, считает, что присматриваться к индикатору нужно, ведь он является одной из главных движущих сил рынка, но принимать решение лишь на основе этого индекса - однозначно не стоит:

"Сейчас мы наблюдаем исторический переломный период, когда на рынок, не только криптовалютный, но и традиционных финансовых активов хлынули непрофессиональные розничные инвесторы. Покупка акций больше не требует долгой подготовки, это настолько простая процедура, что она доступна очень широкому кругу лиц. Купля и продажа активов доступна через простые мобильные приложения с удобным интерфейсом, брокерские счета тоже открываются за несколько минут, можно даже не приходить в офис и все сделать удаленно (например, если брокерские услуги оказывает тот же банк, где у пользователя уже открыт счет, то есть он уже прошел процедуру верификации и идентификации).

Увеличившаяся доля таких розничных инвесторов сказалась на ходе торгов. Они стали менее предсказуемы и более подвержены эмоциональным импульсам. На крипторынке доля розничных инвесторов изначально была выше, чем в традиционных активах. Сейчас туда входят институциональные инвесторы, но они по сути вынуждены действовать по сложившимся правилам крипторынка, а именно следить за эмоциональной составляющей, за рыночными трендами, которые во многом зависят от сиюминутных настроений на рынке. Крипторынком правят FUD и FOMO.

Так как это одна из главных движущих сил этого рынка, ее попытались измерить, создать на ее основе индикатор, который бы позволял определить, какое настроение правит на крипторынке. Таким индикатором стал индекс страха и жадности. Сам по себе он крипторынком не правит, он лишь отслеживает движение настроения участников торгов и дает пищу для размышлений и принятия решений."

Владислав Акельев, директор по развитию DeFi платформы ECOS, считает, что индекс страха мало влияет на рынок криптовалют, так как это всего лишь один из индикаторов состояния рынка, который показывает настроения инвесторов. По словам эксперта, на основе этого индекса можно строить свою стратегию инвестирования, но только в том случае, если вы не торгуете на эмоциях. Однако, рынок потому и динамичен, что большинство инвесторов принимают эмоциональные решения на основе падения или роста актива. Меньше всего этому подвержены институциональные инвесторы.

В качестве примера Владислав Акельев приводит падение крипто-рынка в 2017 году, когда держателями были в основном частные инвесторы. Большинство из них поддались панике и стали продавать активы, хотя фундаментальных причин для этого не было и, как мы видим сегодня, сделали это зря. Биткоин вырос в два-три раза по сравнению с пиком 2017 года.

Роман Крапива, эксперт SF Education, тоже высказал свое мнение по этому вопросу:

"Индекс страха и жадности практически не влияет на рынок криптовалют в виду его неизвестности. Средний криптовалютный трейдер не осведомлен о таком инструменте, а даже если и знает что это, не пользуется. Поэтому существующие индексы страха и жадности не оказывают никакого влияния на криптовалютный рынок, а только служат источником информации, как и любой другой индикатор или индекс."

Марат Мынбаев, эксперт в области фундаментального и технического анализа крипторынка, основатель и первый руководитель онлайн фонда Amir Capital, считает что 80% успеха на рынке - это психология, и лишь 20% - это знания. По словам эксперта, жадность и страх - две основные эмоции, которые оказывают огромное влияние на человека. Задача трейдера - научиться эти эмоции контролировать, так как полностью избавиться от них он не может, ведь он живой человек. Нужно научиться ими управлять и сделать своими союзниками.Трейдер должен контролировать свои эмоции, а не они - его.

Марат Мынбаев добавил, что новички на рынке не всегда способны контролировать свои эмоции, чем успешно пользуются крупные игроки. Большинство новостей - это вбросы, сделанные специально с целью повлиять на рынок через страх и жадность. Хорошие новости вызывают желание купить, все начинают покупать, цена ползет вверх. Негативные новости наоборот, заставляют цену опускаться. Опытные трейдеры знают эти приемы и успешно используют в своей стратегии, всегда получают прибыль при любом движении рынка. А новички часто теряют свои деньги.

Роман Выборнов, директор по развитию криптоплатформы Bitexcard, рассказал, как устроен этот процесс:

"Когда криптоактивы в течение долгого времени падают в цене, индекс страха растет. Высокий индекс страха служит признаком того, что инвесторы обеспокоены и склоняются к продаже своих активов. Трейдеры хотят минимизировать свои потери и принимают эмоциональное решение о продаже, теряя деньги. Более того, когда большое количество инвесторов продает свои активы, рынок реагирует падением. Высокий индекс жадности говорит о том, что рынку нужна коррекция. Рынок продолжает свой рост, но инвесторы пытаются докупить как можно больше активов, так как уверены что рынок упадет еще не скоро. В действительности, если индекс жадности высокий, наоборот нужно продавать свои активы, так как падение уже не за горами."

Пример того, как работает индекс крипто-страха и жадности?

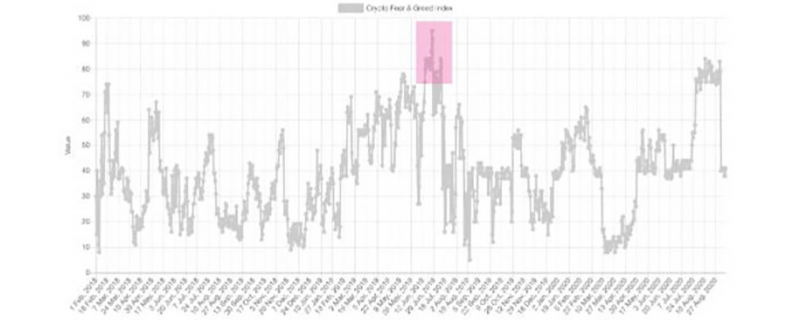

Одним из лучших примеров "жадного" рынка является июнь 2019 года. Графики цен на биткойны того времени иллюстрируют впечатляющую бычью динамику. В то время ведущая мировая криптовалюта демонстрировала четырехмесячное ралли роста, впервые после затянувшейся "крипто-зимы". По данным CoinMarketCap, цена BTC выросла в три раза с февраля и 27 июня приблизилась к 13000 долларов.

Соответственно, индекс страха и жадности поднялся до чрезвычайно высокой (более 80) зоны жадности за раз и оставался там в течение нескольких недель. 26 июня он даже достиг своего рекордного максимума в 95 пунктов, как показано на графике ниже:

Как видно из обоих графиков, коррекция рынка не заставила себя долго ждать. Показатель жадности пошел на убыль. Осторожные биткойн-инвесторы и трейдеры начали фиксировать прибыль, распродажи спровоцировали падение цен и дальнейший нисходящий тренд, который вернул медведей на рынок.

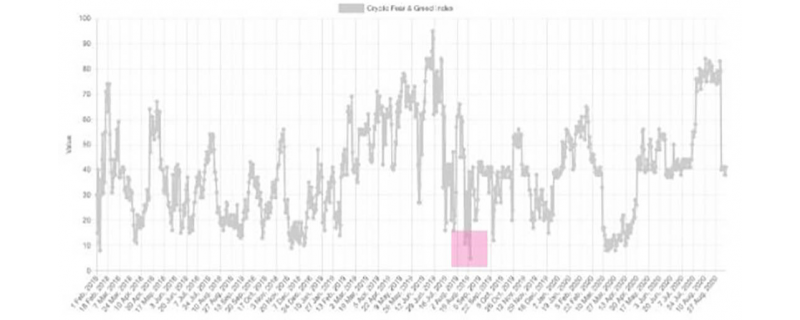

А вот еще один пример, демонстрирующий высокий страх. Согласно графику, 22 августа 2019 года индекс упал до самой низкой отметки - 5, что указывает на самый большой страх, когда-либо зарегистрированный в истории.

Чрезвычайно высокий уровень страха и более низкая цена BTC не побудила быков снова покупать актив. Цена BTC существенно не изменилась и продолжала снижаться до января 2020 года.

Рынком правят эмоции?

Эмоции играют важную роль в торговле криптовалютами, они определяют ход наших мыслей и поведение. Также эмоции оказывают значительное влияние на принимаемые нами решения. Потеря ясности ума может стать решающим фактором, который приведет к ошибкам при принятии решения о входе на финансовые рынки или выхода из них.

Когда цены стремительно растут, трейдеры становятся жадными. Они выходят на рынок прямо перед его коррекцией. И наоборот, они паникуют, когда цены начинают падать. Многие из них закрывают позиции именно тогда, когда представилась отличная возможность для покупки.

А что на этот счет думают эксперты?

Владислав Акельев считает, что страх и жадность - это и есть то, что делает рынки такими, какие они есть. Если бы все торговали без эмоций, отталкиваясь только от своих инвестиционных стратегий, то не было бы сильной волатильности, а доходы и потери были бы гораздо меньше у всех участников рынка. Представьте себе мир, в котором все инвестируют только в ETF.

Роман Крапива считает, что эмоциональная составляющая оказывает большое внимание на решения, которые принимают трейдеры:

"Эмоции трейдеров и инвесторов, по моему мнению, очень сильно влияют на их решения. Все трейдеры и инвесторы в курсе, что эмоции их главнейший враг, но при этом, наблюдается тенденция принятия импульсивных решений, особенно на криптовалютном рынке. С появлением более доступных способов торговли, когда на рынок придет ещё больше людей, эмоции таких масс трейдеров будут оказывать мощнейшее давление на криптовалютные рынки. Не стоит также забывать о тех, кто является крупнейшими держателями криптовалюты - о фондах. Хоть в их деятельности гораздо меньше эмоций, чем у рядового трейдера, у них есть профессиональные стандарты и директивы. Согласно таким директивам, менеджер фонда будет обязан скинуть позицию при определенной просадке. Такие решения имеют большое влияние на криптовалютный рынок в целом."

По словам эксперта Антона Какора, эмоциональная составляющая - одна из самых важных особенностей в трейдинге, а особенно в криптотрейдинге. Это не только постоянные тренировки и контроль своих эмоций, но и сам метод выявления проблем и их последующего решения. Преодоление страха, сдержанность и самообладание становятся только первой ступенью. Следующий шаг - достижение ментального уровня сознания для того, чтобы психологически менять подход и выявлять скрытые убеждения.

Дмитрий Мачихин так высказался по этому поводу:

"Эмоции и психология сильно правят рынком, особенно в ритейле. Многие не привыкли к убытками и продают на первых же плохих новостях и просадке. Хороший инвестор читает отчетность, а не новости."

Роман Выборнов придерживается позиции, что даже опытный трейдер остается человеком и может принять эмоциональное решение покупки или продажи активов. По словам эксперта, в последнее время на рынке появляется множество новых криптоинвесторов, и это не опытные трейдеры, а простые люди без опыта в инвестициях, поэтому этот сегмент трейдеров гораздо чаще идет на поводу у эмоций. Любой рациональный человек, который принимает финансовые решения старается абстрагироваться от своих эмоций, но к сожалению, это не всегда получается, особенно, когда речь идет о больших суммах денег. Чтобы избежать эмоциональных решений инвесторам, мой совет - обзаведитесь торговой стратегией.

Александр Емельянов так высказался по этому поводу:

"Как ни покажется странным, но действительно, в наш цифровой мир с искусственным интеллектом, огромными массивами данных, тотальной цифровизацией эмоциональное состояние отдельно взятого трейдера и настроение масс играют ключевую роль.

Никакого противоречия нет. На рынок влияет все больше событий, в основе которых лежат иррациональное поведение и эмоции отдельно взятых групп. Это и решения политиков, и завышенные ожидания в отношении доходности активов, святая вера в определенные технологии и компании. Именно поэтому высказывания предпринимателей и политиков как никогда раньше разворачивают рынки. Примерами могут быть заявления Илона Маска и Дональда Трампа. Их фразы в Твиттере не повышают производительность, не увеличивают рентабельность и не дают ключ к новым технологиям, но воздействуют на эмоциональное состояние инвесторов и трейдеров, заставляя их покупать или продавать активы."

Индекс страха и жадности, как полноценный инструмент для построения прогнозов для успешной торговли и инвестирования

Как и любой другой рынок, индустрия криптовалют полна историй успехов и неудач. Для прибыльной торговли требуются знания и навыки. Однако даже самые лучшие фундаментальные принципы и технические стратегии могут потерпеть неудачу, когда в игру вступят эмоции трейдера.

Если держать эмоции под контролем, то можно добиться больших успехов в инвестировании и торговле. Дело в том, что это непросто сделать даже опытным трейдерам.

Однако могут помочь объективные данные о настроениях рынка. Использование таких инструментов, как индекс страха и жадности, позволяет трейдерам понять, какие эмоции движут волатильными рынками цифровых активов. Знание о предстоящей коррекции или бычьем скачке курса может помочь принять нужное решение.

Но не все придерживаются такой позиции. Есть мнение, что этот показатель не отличается высокой точностью. Мы спросили у экспертов, что же они думают на этот счет.

Аарон Хомский, руководитель инвестиционного департамента ICB Fund, считает, что Индекс страха и жадности может дополнить арсенал средств любого криптовалютного трейдера, поскольку в сочетании с другими инструментами технического анализа способен заранее и с хорошей прогностической силой предсказать достижение рынком ценового экстремума. На рынок криптовалют он перекочевал из традиционных финансов, где на протяжении уже многих лет подтверждает иррациональность действий толпы, вытекающей из принципов поведенческих финансов, отдельного направления экономической теории. Полезен он и на рынке криптовалют, поскольку для него характерны те же так называемые "искажения" психики, препятствующие принятию взвешенных торговых решений.

По мнению эксперта, на рынке по-прежнему относительно мала доля крупных институциональных инвесторов, для которых это менее характерно, а среди розничных игроков доминируют молодые трейдеры, склонные действовать больше из эмоций, нежели после скрупулезного анализа факторов. На практике, индекс страха и жадности, подобен осцилляторам с их зонами экстремальных значений. Последние характеризует "наэлектризованность" толпы, говорят о потенциальном апогее преобладающих настроений и потенциальном развороте цен. Именно здесь при помощи паттернов, стандартных сопротивлений/поддержка, индикаторов возникает зона для принятия решений. Именно здесь возникают оптимальные точки для входа с точки зрения соотношения потенциального дохода к допустимому риску. Выход индекса страха и жадности из подобных зон говорит о движении рынка к более сбалансированному состоянию.

Аарон Хомский добавил:

"Индекс страха и жадности может быть хорошим подспорьем как для инвесторов, так и для спекулянтов, обращающих внимание на значимые ценовые движения. Он применим как для определения лучшей точки для среднесрочного входа в позицию, так и для частичной либо полной фиксации прибыли."

Антон Какора, криптоинвестор, партнер блокчейн-платформы CWD.Global, считает, что знание технического анализа не гарантируют успеха в торговле. Здесь можно привести аналогию из спорта, где успех овладения техникой приема не означает успешное завершение боя или матча. По мнению эксперта, эмоциональные катастрофы столь распространены в трейдинге, что многие из точек зрения и подходов в трейдинге криптовалюты кажутся разумными и успешными на практике, хотя по факту приводят к противоположным результатам. Он также отметил, что существует сделок с гарантированным результатом, но грамотный риск-менеджмент может стать своего рода подспорьем и обезопасить активы.

Владислав Акельев, директор по развитию DeFi платформы ECOS, тоже высказал свое мнение:

"Индекс страха и жадности - это прекрасный инструмент, благодаря которому можно обгонять рынок по доходности. Проблема в том, что ему очень тяжело следовать. Тяжело покупать, когда все продают и тяжело продавать, когда все покупают."

Татьяна Максименко, официальный представитель биржи криптовалют Garantex, придерживается позиции, что индекс страха и жадности можно использовать для построения прогнозов, но основывать свою стратегию только на нем, пожалуй, не стоит. По мнению эксперта, во-первых, эмоции в целом сложный показатель для отслеживания. Индекс не всегда в полной мере отражает изменение эмоциональной составляющей. Во-вторых, на курсы криптовалют оказывает влияние и ряд других факторов, такие как макроэкономическая ситуация в мире, регуляторные решения, технические обновления. Она также сделала акцент на том что, если можно было бы просто следить за индексом, то в криптомире не было бы столько обанкротившихся инвесторов.

Роман Крапива, эксперт SF Education, не считает нужным использовать рассматриваемый индекс как инструмент для прогнозирования:

"Использование индекса страха и жадности как полноценного инструмента для анализа я считаю нецелесообразным. Этот индекс служит для первичного осмотра рынка, который покажет только текущий тренд - бычий или медвежий. Да и не всегда этот индекс будет работать как надо."

В качестве примера, когда индекс не сработал, эксперт привел август-сентябрь 2018 года. Тогда индекс был в положении максимального страха инвесторов, а значит, было самое время покупать. Вот только цена на Bitcoin после этого все ещё снижалась вплоть до ноября.

Роман Крапива считает, что использовать индекс страха и жадности можно в совокупности с правильной оценкой рынка и текущими возможностями инвесторов и трейдеров на нем. Иначе, это превращается в гадание на кофейной гуще - купить или продать. Такое поведение недопустимо ни на каком рынке, и уж тем более, на таком волатильном и малопредсказуемом как криптовалютный.

Эксперт отметил, что эмоции трейдеров на рынке могут меняться в считанные минуты. Поэтому важно, не только учитывать их общие настроения, но и динамичные изменения. Тогда зная, о чем думают или будут думать трейдеры на рынке, можно неплохо заработать. Такой подход можно обеспечить если понимать не столько математику или технический анализ, сколько психологию, особенно психологию толпы.

Дмитрий Мачихин, инвестор и предприниматель, тоже высказал свое мнение по этому вопросу:

"Индекс нельзя использовать на 100%. Это лишь один из инструментов или ориентиров при краткосрочной работе. Скорее, чтобы сверить часы или принять решения в моменте."

Роман Выборнов, директор по развитию криптоплатформы Bitexcard, придерживается позиции, что индекс страха и жадности показывает, чего можно ожидать от рынка - роста или падения. В случае с рынком криптовалют определить точно когда будет спад или коррекция довольно сложно. Стоимость криптовалют почти не имеет психологического потолка, потому что никто не знает, насколько цена может подняться.

Эксперт напомнил, что были времена когда биткоин стоил пару тысяч долларов, а рынок был в состоянии высокого страха, ведь никто не думал что первая криптовалюта поднимется еще. Поэтому полностью полагаться на индекс страха и жадности не стоит, но для того чтобы понять общую картину рынка на данный момент - это отличный инструмент.

Марат Мынбаев, эксперт в области фундаментального и технического анализа крипторынка, основатель и первый руководитель онлайн фонда Amir Capital, отметил, что:

"Крупные игроки часто используют эмоции, как рычаги влияния на рынок. Можно пробовать строить прогнозы на основе этих факторов, но здесь возникает вопрос - насколько это объективно? Теоретически прогнозы можно строить, но как узнать практически в цифрах, что именно и насколько повлияло в конечном итоге - это вопрос. Рынок - это живой организм, на него влияет абсолютно все, поэтому строить долгосрочные прогнозы, основываясь на таких малоизученных фактах - не самая удачная идея."

Александр Емельянов, аналитик Aravana Capital Management, придерживается позиции, что индекс страха и жадности можно рассматривать лишь как дополнительный инструмент для построения прогнозов для успешной торговли и инвестирования. От также добавил:

"Про Crypto Fear & Greed Index я упомянул выше, а вот индекс Fear & Greed Index, применяемый для работы на фондовом рынке, достоин большего внимания трейдеров. Этот индекс использует семь рыночных параметров и более объективен, чем его криптовалютный аналог. В частности, наблюдается некоторая корреляция с S&P 500. Поэтому используйте индекс Fear & Greed Index как один из отправных пунктов при построении среднесрочных прогнозов. Индекс находится в открытом доступе на сайте CNNMoney."

Использовать этот инструмент в торговле или нет - дело каждого трейдера. Но, как говорится: "На войне все средства хороши".