В июне прошлого года объемы торгов криптодеривативами, такими как фьючерсы и опционы, впервые превысили объем спотового рынка. Это событие примечательно тем, что ясно показало, как крипторынок постепенно взрослеет, приобретая все больше черт, присущих классическому фондовому рынку.

Деривативы, использующиеся для хеджирования рисков и дающие возможность зарабатывать на боковом и нисходящем трендах рынка, являются очень привлекательным инструментом для институциональных инвесторов, которые все чаще обращают свое внимание на криптовалюты из-за растущего интереса к ним со стороны клиентов классических фондов.

Положительная динамика

Глава швейцарского банка Seba Гвидо Бюлер в своем интервью CNBC рассказал, что его аналитики постоянно изучают различные модели поведения курсов криптовалют и в данный момент придерживаются мнения, что биткоин в этом году покажет рост до $50-75 тыс. за монету. Главной причиной для оптимизма Бюлер называет как раз растущий интерес со стороны институционалов, привыкших использовать деривативы для хеджирования.

Аналитическая компания Fidelity в своем новом отчете Institutional Investor Digital Assets Study 2021 отмечает, что рыночные потрясения последних двух лет вызвали интерес к цифровым активам у 44% опрошенных инвесторов. При этом европейские компании настроены более оптимистично по отношению к криптовалютам, чем американские, а впервые вошедшие в отчет азиатские компании показали наивысший результат – 70% из них уже инвестируют в цифровые активы.

В опросе участвовало 1100 респондентов из разных ниш – финансовые консультанты, семейные фонды, пенсионные фонды, венчурные фонды, крипто-хедж-фонды и традиционные хедж-фонды. 61% опрошенных отметили, что заинтересованы в институциональных инвестиционных продуктах, в которые входят несколько разных активов.

Все больше розничных и институциональных инвесторов стремятся использовать опционы, фьючерсы и бессрочные свопы для хеджирования остаточных рисков. Многие из этих игроков вышли на рынок деривативов через фьючерсы, но среди них растет интерес и к структурированным продуктам.

Популярность криптовалютных деривативов

Пока основными участниками рынка криптовалютных деривативов остаются частные инвесторы с недостатком опыта биржевой торговли. Привлеченные потенциально большими, чем на спотовом рынке прибылями и возможностью торговать с огромным кредитным плечом, они размещают фьючерсы и опционы, руководствуясь своими представлениями о том, куда будет двигаться рынок. В этих прогнозах много эмоций и не хватает глубины анализа. Из-за большого кредитного плеча даже относительно скромные колебания курса основного актива зачастую приводят к лавинообразным автоматическим ликвидациям позиций при исчерпании первичной маржи.

Чрезвычайно интересную работу проделали в прошлом году участники исследовательской группы CyLab из Университета Карнеги-Меллона. Они изучили исторические данные рынка криптовалютных деривативов, объем торговли которыми в некоторые дни превышал $100 млрд, что сравнимо с показателями Нью-Йоркской фондовой биржи.

Данные свидетельствуют о том, что в настоящее время объем этого рынка в несколько раз превышает объем спотового. Кроме того, аналитики установили, что поведение деривативов влияет на сам базовый актив.

«Люди могут использовать рынки деривативов для хеджирования определенных изменений цен, но, в свою очередь, рынки деривативов с высоким кредитным плечом могут создавать циклы нестабильности: волатильность цен на криптовалюту вызывает большой объем ликвидаций на рынках деривативов, что снова приводит к волатильности цен на саму криптовалюту», – рассказал профессор Николас Кристин.

Тем самым он подтвердил то, что уже знают опытные трейдеры – объем ликвидаций на рынке деривативов является ценным индикатором для анализа спотового рынка и может использоваться для предсказания движения цены основного актива.

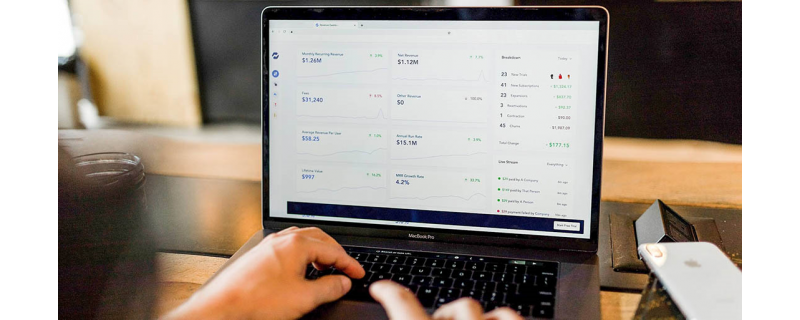

Торговля криптодеривативами

Сейчас торговля криптодеривативами доступна как на внебиржевом рынке, так и на многих децентрализованных и централизованных биржах, среди которых Binance, BitMEX, Bit.com и другие. Помимо фьючерсов, опционов, свопов и иных стандартных опций доступны и структурированные деривативные инструменты. Так, к примеру, владеющая биржей деривативов Bit.com компания Matrixport предлагает такие продукты, как Dual Currency и Range Sniper. Dual Currency представляет собой краткосрочный бивалютный защищенный инвестиционный продукт с плавающей доходностью. Инвестиционной валютой в данном случае является BTC/ETH/BCH, при этом депозит и доход после истечения срока действия продукта могут быть выплачены как в криптовалюте, так и в стейблкоинах, в зависимости от того, в какую сторону изменится стоимость базового актива.

Иначе работает Range Sniper. Здесь ставка делается на удержание курса базового актива в определенном диапазоне, что позволяет зарабатывать на боковых трендах. Пока курс BTC держится в определенных установленных границах, доходность вклада растет со временем и может достигать 261,72%. Если верхняя граница курса превышена, держатель инструмента получает базовый доход в размере 10% годовых по текущему курсу. Если же цена упадет ниже диапазона, сумма инвестиции конвертируется в BTC по цене нижней границы, и на нее так же начисляется 10% годовых.

Богатство доступного инструментария, а также возможность торговать деривативами на любой из множества бирж или на внебиржевом рынке, предоставляет институциональным инвесторам привычный по фондовому рынку простор торговых стратегий с контролируемым уровнем рисков, а заодно и эффективные механизмы защиты инвестиций от присущих крипторынку волн волатильности.

По мнению аналитика криптовалют и постоянного автора Cointelegraph Марселя Печмана, институционалы смогут уменьшить экстремальные колебания цен за счет поглощения потока ордеров. Со временем этот эффект как раз и проявится в снижении волатильности, а также уменьшении риска операционных сбоев на биржах.

Заключение

Подводя итог всему сказанному, можно с уверенностью ждать дальнейшего роста рынка криптодеривативов относительно спотового и все более широкого принятия производных инструментов. Даже поверхностное сравнение с фондовым рынком показывает, что потенциал роста практически не ограничен сверху. Объем непогашенных производных инструментов в мире традиционных финансов по оценкам банка международных расчетов BIS уже сейчас превышает $600 трлн долларов. А до такого коэффициента соотношения стоимости базовых и производных активов криптоиндустрии еще расти и расти.